Será una semana de mercado más corta en los EEUU, pero el foco estará en los PMI preliminares de noviembre y en la decisión sobre las tasas de interés del Banco de la Reserva de Nueva Zelanda.

Oportunidad del mes

PREESCOGIDA

Meta Platforms (META)

El fuerte rebote se moderó. La reacción a la renovada debilidad será un indicador clave sobre la sostenibilidad de la recuperación. Si puede formarse con claridad un nuevo mínimo creciente por encima de $101,80 entonces la recuperación podría continuar hasta la resistencia de los $122/$128.

Soporte: $104,60/$101,80

Resistencia: $118,70/$122,45

Oportunidad de la semana

Índice alemán DAX (GER40)Con un mejor desempeño relativo en las bolsas europeas, el DAX lidera el movimiento alcista. Ahora podríamos ver un ataque a la crucial resistencia de los 14700/14800. La principal duda es la sobreextensión del impulso, pero por ahora los alcistas tienen el control.Soporte: 14124/13970Resistencia: 14706/14800

Ganadores

Instrumento Variación %

NZD/USD +1,3%

Índice FTSE 100 (UK100) +1,1%

Índice alemán DAX (GER40) +0,8%

Meta Platforms (META)

El fuerte rebote se moderó. La reacción a la renovada debilidad será un indicador clave sobre la sostenibilidad de la recuperación. Si puede formarse con claridad un nuevo mínimo creciente por encima de $101,80 entonces la recuperación podría continuar hasta la resistencia de los $122/$128.

Soporte: $104,60/$101,80

Resistencia: $118,70/$122,45

Meta Platforms (META)

El fuerte rebote se moderó. La reacción a la renovada debilidad será un indicador clave sobre la sostenibilidad de la recuperación. Si puede formarse con claridad un nuevo mínimo creciente por encima de $101,80 entonces la recuperación podría continuar hasta la resistencia de los $122/$128.

Soporte: $104,60/$101,80

Resistencia: $118,70/$122,45

Ganadores

Instrumento Variación %

NZD/USD +1,3%

Índice FTSE 100 (UK100) +1,1%

Índice alemán DAX (GER40) +0,8%

Perdedores

Instrumento Variación %

Petróleo crudo Brent (UKOUSD) -7,3%

Plata (XAGUSD) -2,3%

Oro (XAUUSD) -0,3%

Introducción

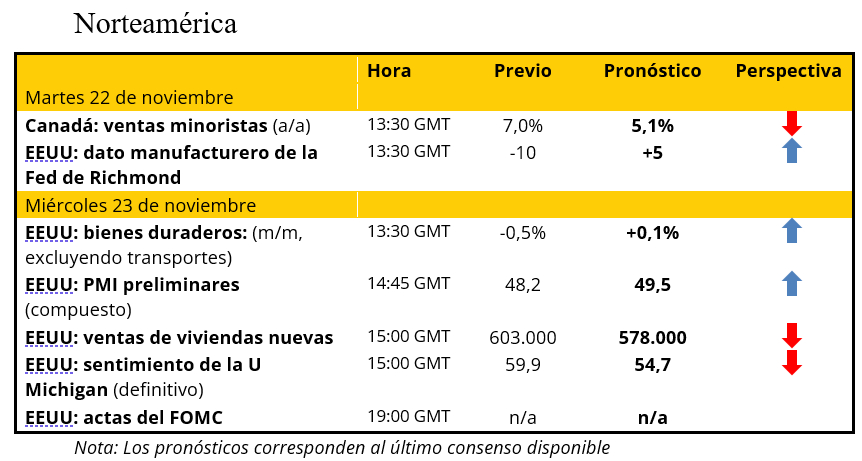

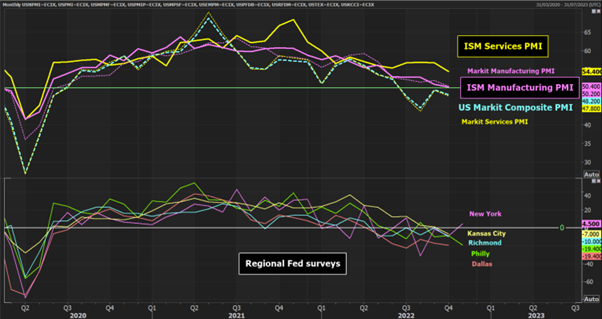

Con la jornada festiva de Acción de Gracias de este jueves en EEUU, la acción en los principales mercados se concentrará en la primera parte de la semana. Además, buena parte de la actividad por la agenda económica se concentrará este miércoles con los PMI preliminares de las principales economías. Tras meses de deterioro económico, y si las expectativas de consenso nos sirven de guía, puede ser que se estén formando unas cuantas señales de estabilidad. Los traders también estarán pendientes del Banco de la Reserva de Nueva Zelanda (RBNZ). La expectativa es otra subida agresiva de los intereses, pero ¿nos tendrán reservada alguna sorpresa no tan agresiva?

Atención a:

● Norteamérica: PMI preliminares, bienes duraderos y actas del FOMC en EEUU

● Europa: confianza del consumidor en la Eurozona y PMI preliminares para la Eurozona y el Reino Unido

● Asia: PMI preliminares para Australia y Japón, además del RBNZ

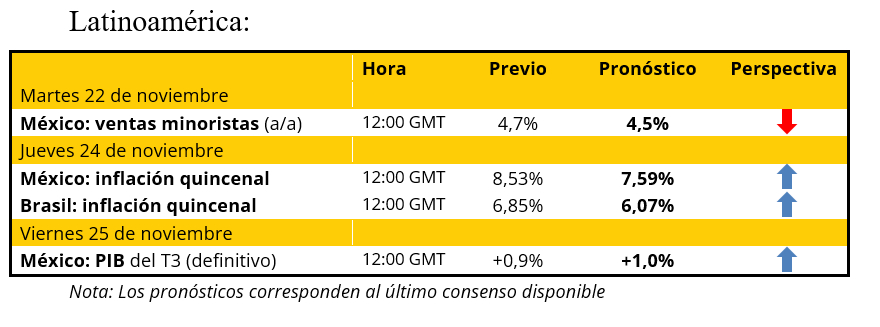

● Latinoamérica: inflación a mediados de mes en Brasil y México

Dólar de EEUU (USD)

Si nos basamos en la agenda económica es probable que esta semana sea relativamente tranquila para el USD, y también podría ser el caso para los diversos pares forex. La jornada festiva de Acción de Gracias en EEUU hará que la comunicación de muchos datos económicos se aplace para más adelante. No obstante, la ausencia de datos de primer nivel puede traducirse en que muchos traders se muestren reacios a adoptar posiciones antes de la jornada festiva.

Desde una perspectiva de mercado, la dirección de las rentabilidades del Tesoro de EEUU sigue siendo un motor clave para el sentimiento de mercado y el desempeño del USD. Las rentabilidades repuntaron hacia el final de la semana pasada, por lo que la presión vendedora se abatió sobre el USD. Esto puede dar lugar a un retroceso a corto plazo y a una oportunidad para que el USD recupere parte de sus pérdidas. No obstante, debido al día de acción de gracias estos movimientos podrían tener poco recorrido.

Dólar canadiense (CAD)

El CAD continúa siendo la más débil de las divisas mayores, ya que el Banco de Canadá (BoC) se ha vuelto más cauto últimamente. El CAD presenta un peor desempeño relativo durante las fases de recuperación, pero se defiende relativamente bien durante los movimientos correctivos. Por consiguiente, y dado que las divisas mayores se están preparando para posibles movimientos correctivos a corto plazo frente al USD en los próximos días, la perspectiva para el CAD podría ser relativamente estable. También ayudaría un conjunto sólido de datos en las ventas minoristas.

● USD/CAD: Todavía tiene pendiente una corrección con objetivo en los 1,3020 por proyección desde el techo en cabeza y hombros. Al remitir las ventas de USD comenzó a construir de nuevo un suelo, y el mercado está consolidando en torno a los 1,3225. La reacción en torno a este nivel será importante de cara al próximo movimiento. La resistencia por la clavicular de la figura de techo está en los 1,3500.

Materias primas

El rally de apetito por el riesgo remitió de nuevo durante la semana pasada, y al mismo tiempo vimos que el rally en las materias primas comenzaba a perder fuerza. Un movimiento alcista en las rentabilidades de los bonos del Tesoro de EEUU encaja con este retroceso a corto plazo en los metales preciosos, como el oro y la plata. Pero es probable que este movimiento pierda fuelle cuando los mercados de bonos cierren para el día de acción de gracias.

La recuperación en el crudo se dio la vuelta, ya que funcionarios iraquíes defendieron aumentar los niveles de producción para aumentar sus ingresos. También tuvo peso su preferencia por un crudo Brent que aguante por debajo de los $100. No obstante, vemos más probable que se desarrolle un rango lateral en la medida en que los bancos centrales vayan buscando relajar un poco su agresiva política monetaria.

● Petróleo crudo Brent: El aspecto a corto plazo empeoró al verse una ruptura bajista de los $93,00. No obstante, esto parece consolidar lo que parece un rango lateral a medio plazo en el crudo, más o menos entre los $83,50/$101,00. Da la impresión de que en los próximos días se pondrá a prueba el soporte en el punto medio del rango, entre los $88,25/$89,30.

● Oro: Una sólida recuperación modificó el aspecto a medio plazo. No obstante, el movimiento perdía fuerza en torno a la banda de resistencia clave entre los $1786/$1808. Con un impulso que sigue sobreextendido, la perspectiva a corto plazo sigue siendo un retroceso, potencialmente hacia el soporte por ruptura de antigua resistencia en torno a los $1735.

● Plata: El mercado se giró desde la resistencia clave a medio plazo en torno a los $22,25/$22,50 y se dirige a poner a prueba la banda de soporte clave por ruptura de resistencia en los $20,85/$21,25. Nos inclinamos por comprar en los momentos de debilidad, pero la reacción en torno a este nivel será importante de cara a los próximos días. Por debajo de los $20,85 se abre un retroceso mayor, de nuevo hacia el soporte en torno a los $20,00.

Wall Street

Con la temporada de resultados empresariales prácticamente finalizada, Wall Street se guía cada vez más por los movimientos en las rentabilidades de los bonos de EEUU. No obstante, con el día de acción de gracias a finales de esta semana cualquier posible movimiento correctivo (por subidas en las rentabilidades de los bonos) podría perder fuerza. En ese caso, el foco comenzaría a trasladarse hacia el desempeño en el sector minorista y el Black Friday.

● Futuros S&P 500: La recuperación a corto y medio plazo está en marcha, pero podría estar sujeta a una presión correctiva a corto plazo. Será clave la reacción en torno a la banda de soporte de los 3883/3935 por ruptura de antigua resistencia. Si aguanta, seguirá activada la recuperación hasta poner a prueba la tendencia bajista primaria.

● Futuros NASDAQ 100: El índice tecnológico sigue rezagado dentro de la amplia recuperación del mercado. No obstante, un patrón de suelo completado por encima de la resistencia en los 11730 implica una recuperación hasta los 12800. Que aguante el soporte por ruptura de clavicular en la banda 11620/11730 ayudaría a mantener este movimiento en marcha.

● Futuros Dow: La fuerte tendencia alcista se estuvo consolidando por debajo de la banda de resistencia en los 34000/34250. El movimiento rompió la tendencia alcista de la recuperación, pero sigue sólidamente por encima del último soporte por ruptura en los 33100. Nos inclinamos por comprar si se observan apoyos en momentos de debilidad.

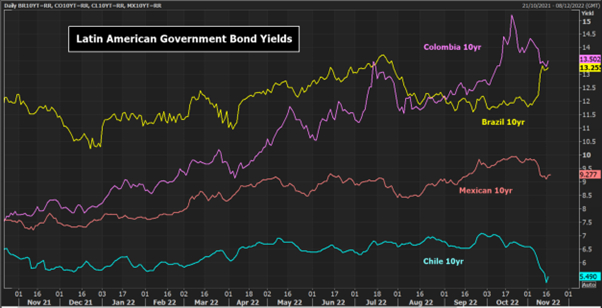

Real brasileño (BRL)

El BRL cayó con fuerza en las últimas semanas. Esto ocurre mientras las rentabilidades de los bonos del gobierno brasileño suben con fuerza. Inicialmente los mercados saludaron la victoria de Lula de manera bastante positiva, pero ahora el aspecto de los bonos parece estar deteriorándose con fuerza. La rentabilidad en el bono a 10 años subió en unas dos semanas desde en torno al 12% hasta el 13,5%. Entretanto, las rentabilidades de otros bonos de Latinoamérica caían en general. Si las rentabilidades brasileñas continúan subiendo el aspecto general del BRL seguirá deteriorándose.

● USD/BRL: Con el debilitamiento del BRL, el par USD/BRL rompió el máximo de septiembre en torno a los 5,4650 y marcó un máximo de casi cuatro meses. Sostener la ruptura abriría el camino a la siguiente resistencia en los 5,5600. El soporte inicial para esta semana está entre los 5,4000/5,4650. Peso mexicano (MXN)

El lento desarrollo de un sólido desempeño relativo en el MXN amenaza con deshacerse esta semana. No obstante, dada la fortaleza de la presión correctiva que ya se está acumulando entre sus homólogas de Latinoamérica, cualquier presión correctiva es probable que solo se manifieste frente al USD. Por lo demás, nos seguimos inclinando por ver fortaleza y estabilidad en el MXN.

● USD/MXN: Tras moverse decisivamente a la baja en las últimas semanas, las perspectivas de una remontada técnica están creciendo. Una divergencia positiva en el impulso sugiere una recuperación a corto plazo. Podríamos ver un rally técnico hasta la resistencia inicial en los 19,630, y potencialmente un regreso a los 19,750/19,810. El mínimo de los 19,250 podría convertirse en un soporte clave.

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Esta semana: foco en los PMI preliminares y el RBNZ

Published 11/22/2022, 10:11 AM

Updated 07/09/2023, 06:31 AM

Esta semana: foco en los PMI preliminares y el RBNZ

Esta semana: foco en los PMI preliminares y el RBNZ

Latest comments

Loading next article…

Install Our App

Risk Disclosure: Trading in financial instruments and/or cryptocurrencies involves high risks including the risk of losing some, or all, of your investment amount, and may not be suitable for all investors. Prices of cryptocurrencies are extremely volatile and may be affected by external factors such as financial, regulatory or political events. Trading on margin increases the financial risks.

Before deciding to trade in financial instrument or cryptocurrencies you should be fully informed of the risks and costs associated with trading the financial markets, carefully consider your investment objectives, level of experience, and risk appetite, and seek professional advice where needed.

Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. The data and prices on the website are not necessarily provided by any market or exchange, but may be provided by market makers, and so prices may not be accurate and may differ from the actual price at any given market, meaning prices are indicative and not appropriate for trading purposes. Fusion Media and any provider of the data contained in this website will not accept liability for any loss or damage as a result of your trading, or your reliance on the information contained within this website.

It is prohibited to use, store, reproduce, display, modify, transmit or distribute the data contained in this website without the explicit prior written permission of Fusion Media and/or the data provider. All intellectual property rights are reserved by the providers and/or the exchange providing the data contained in this website.

Fusion Media may be compensated by the advertisers that appear on the website, based on your interaction with the advertisements or advertisers.

Before deciding to trade in financial instrument or cryptocurrencies you should be fully informed of the risks and costs associated with trading the financial markets, carefully consider your investment objectives, level of experience, and risk appetite, and seek professional advice where needed.

Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. The data and prices on the website are not necessarily provided by any market or exchange, but may be provided by market makers, and so prices may not be accurate and may differ from the actual price at any given market, meaning prices are indicative and not appropriate for trading purposes. Fusion Media and any provider of the data contained in this website will not accept liability for any loss or damage as a result of your trading, or your reliance on the information contained within this website.

It is prohibited to use, store, reproduce, display, modify, transmit or distribute the data contained in this website without the explicit prior written permission of Fusion Media and/or the data provider. All intellectual property rights are reserved by the providers and/or the exchange providing the data contained in this website.

Fusion Media may be compensated by the advertisers that appear on the website, based on your interaction with the advertisements or advertisers.

© 2007-2024 - Fusion Media Limited. All Rights Reserved.